Ligia Heise

Consultora Sênior em Gerenciamento de Riscos da StoneX

OpAA68

Reversão à frente

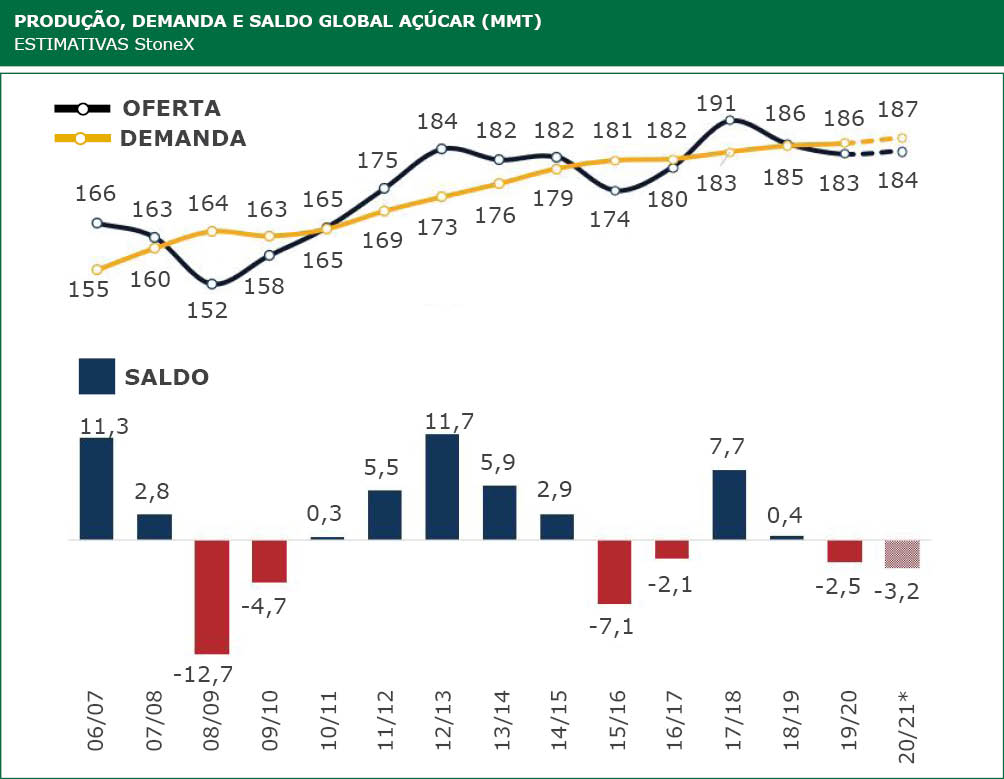

O mercado global de açúcar é feito de ciclos, com alternações entre anos de deficit e de superavit. Neste momento, vivemos um ciclo deficitário, em que temos uma demanda superior à produção mundial pelo segundo ano consecutivo, a despeito de a crise gerada pela Covid-19 ter reduzido o ritmo de crescimento do consumo globalmente. Os maiores direcionadores desses ciclos são o clima nos principais países produtores e os preços.

Enquanto o clima impacta diretamente o plantio, o desenvolvimento e a colheita dos canaviais/lavouras, os preços determinam área plantada, investimentos, estratégias comerciais para venda e exportação, ritmo da demanda, entre outros, e também são influenciados pelo clima. Assim, para entendermos o contexto atual do mercado de açúcar e traçar perspectivas para os próximos meses, precisamos, além de fazer essa leitura climática, buscar entender os impactos dos preços atuais sobre a oferta e a demanda da commodity nos principais players.

O momento atual de preços altos se deve essencialmente ao clima. A Tailândia, que era o segundo maior exportador mundial de açúcar até a safra passada, sofre os efeitos de dois anos seguidos de estiagem que justificam grande parte do deficit global, já que sua produção saiu de quase 15 milhões de toneladas (MMT), no ciclo 2018-2019 (out-set), para 8,5 MMT na safra passada e menos de 8 MMT no ciclo 2020-2021. A elevação do preço mínimo da cana no país estimulou o plantio, o que, associado à perspectiva de um clima dentro da normalidade, traz perspectiva de aumento relevante da safra do País no ano 2021-2022, podendo superar os 10 milhões MMT. Estimativas mais otimistas já apontam para 11 MMT.

Enquanto isso, o segundo maior produtor global, a Índia, tem produção superior ao seu consumo interno pelo quarto ano seguido, trazendo ao país níveis de estoque bastante confortáveis e colocando-o de volta como um dos protagonistas do mercado exportador de açúcar. Apesar das queixas colocadas na Organização Mundial do Comércio (OMC), os indianos seguem lançando mão de uma série de instrumentos de controle sobre seu mercado sucroenergético. Além de os preços mínimos da cana estimularem o plantio, que deve garantir ao país mais um ciclo superavitário em 2021-2022, o açúcar indiano conta, na safra atual, com generoso subsídio próximo de 80 US$/t para exportação de 6 MMT, que deve ser integralmente aproveitado diante de preços atrativos do mercado internacional.

Além do aumento do plantio, favorecido por volumes de chuvas elevados que encheram os reservatórios do país, o Departamento Meteorológico da Índia (IMD) previu que o período de monções deva ser marcado por precipitação dentro do normal, o que, se confirmado, tende a favorecer o desenvolvimento da cana, mantendo o país ativo na ponta exportadora ainda por algum tempo. No longo prazo, é importante destacar o programa governamental de estímulo à produção de etanol, que, só nessa safra, já deve resultar em quase 2 MMT a menos de açúcar sendo colocados no mercado em prol da produção do biocombustível. Muitos investimentos estão sendo feitos e devem resultar em elevação ainda maior da capacidade de destilação no país, o que, como consequência, pode levar a uma redução do excedente exportável indiano.

Assim como ocorreu na Tailândia, a União Europeia foi castigada com dois anos de seca, o que, em conjunto com a proliferação do vírus amarelo, decorrente da proibição do uso dos pesticidas neonicotinoides, deve trazer sua produção, nesta temporada, ao menor patamar desde 2015/2016. Neste momento, acontece o plantio da beterraba para a safra 2021/2022, e já se observa uma redução da área plantada. Apesar dos preços altos do açúcar, outras culturas concorrentes também se valorizaram, mostrando-se alternativas mais interessantes de cultivo neste momento. Além disso, geadas na França trouxeram perdas expressivas que exigirão o replantio e poderão se traduzir em redução adicional de área. Por outro lado, espera-se que o clima dentro da normalidade no restante da primavera e verão contribua para o aumento no rendimento das lavouras em comparação com os últimos anos, compensando a menor área plantada.

Já no Centro-Sul brasileiro, é grande a preocupação com a quebra de safra decorrente do clima seco desde o ano passado. Mesmo com mix mais açucareiro, o ATR total poderá ter queda de mais de 10%, o que deverá reduzir a produção da região no ciclo que se inicia. O perfil da cana, mais jovem desde o ano passado, pode ajudar a amenizar a quebra de safra, mas certamente não a evitará.

Do lado da demanda, destaque para a China e a Indonésia, os maiores importadores globais.

A China importou grandes volumes desde o início de sua safra, com suas aquisições oficiais atingindo 3,75 MMT até março (vs. 1,39 MMT um ano antes). Entendemos que a força compradora chinesa tenha sido parte de esforço para recompor estoques e que deva perder força nos próximos meses, já que parte do volume adquirido ainda se encontra nos terminais, com problemas nas licenças de importação.

Já a Indonésia tem importado bastante e deve continuar ativa nos próximos meses, mas o açúcar brasileiro competirá com o produto indiano, que conta com proximidade logística mais favorável.

Nota-se, ainda, que as restrições de circulação e a crise econômica observada em muitos países podem também limitar o crescimento da demanda, como temos observado na Índia e no Brasil. Além disso, continua o movimento de desincentivo ao uso do açúcar em alguns países, como tem ocorrido no México, o que tende a manter a taxa global de crescimento do consumo menor do que víamos há alguns anos.

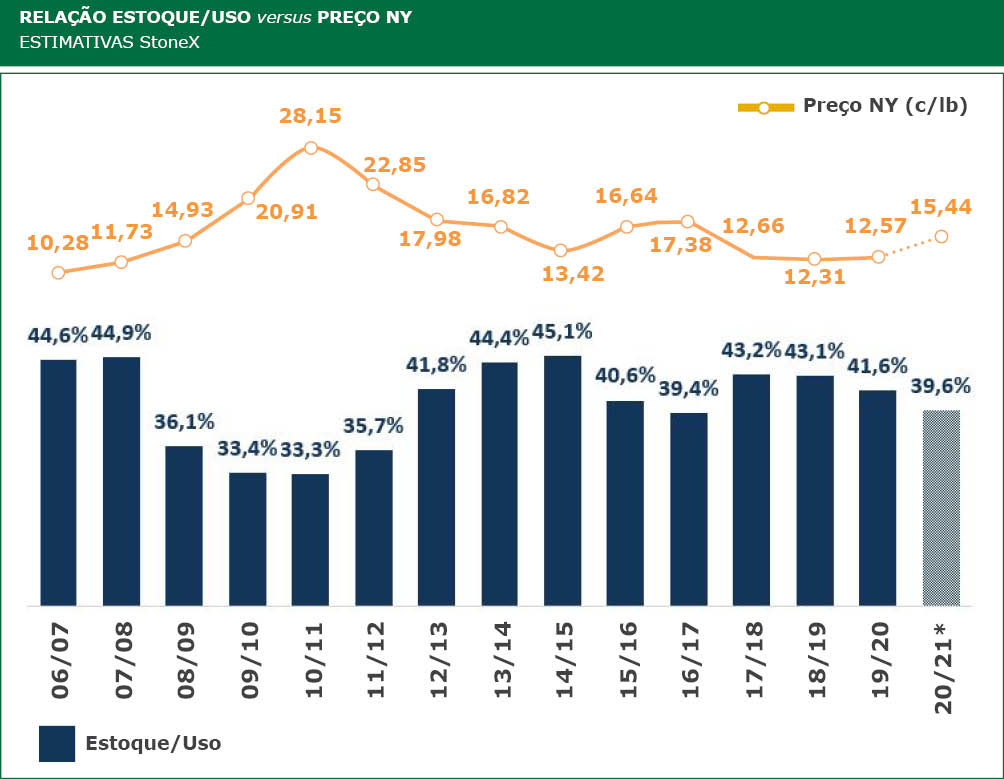

Apesar da situação delicada que vive o Centro-Sul, a retomada de produção de outros países, somada ao ritmo mais lento de aumento do consumo, pode indicar o início de uma reversão de ciclo do mercado de açúcar para um período superavitário. Se isso ocorrerá já na safra global 2021-2022, que se inicia em outubro, ainda há dúvidas, dependendo muito do clima que será observado nos próximos meses no Centro-Sul e nos principais players do hemisfério Norte.

Havendo um clima dentro da normalidade, podemos estar próximos dessa reversão, que poderia trazer pressão negativa aos preços, a depender da evolução do dólar e do cenário macroeconômico, que, neste momento, está desempenhando fator de suporte para as commodities de uma maneira geral. De todo modo, por ainda estarmos vivendo as consequências do segundo ano seguido de deficit no mercado global, com relação ao estoque caindo para abaixo de 40%, podemos continuar esperando volatilidade alta e mercado sensível a qualquer notícia climática que possa trazer mudanças ao cenário desenhado e gerar aperto no trade flow da commodity.