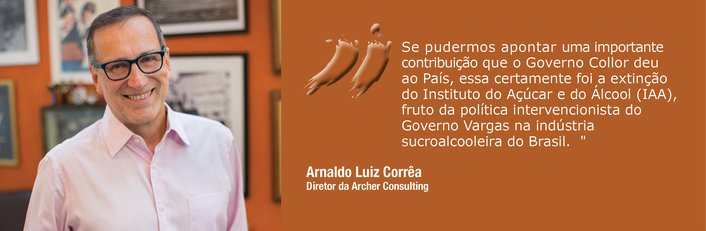

Arnaldo Luiz Corrêa

Diretor da Archer Consulting

OpAA68

Hedge do açúcar

Se pudermos apontar uma importante contribuição que o Governo Collor deu ao País, essa certamente foi a extinção do Instituto do Açúcar e do Álcool (IAA), fruto da política intervencionista do Governo Vargas na indústria sucroalcooleira do Brasil. A importância do instituto era tão grande que, até 1960, ele era diretamente subordinado à Presidência da República. O IAA atuava na produção, estabelecendo quotas para a fabricação de etanol e para os produtores de cana.

O IAA foi o executor do Proálcool (Programa Nacional do Álcool), criado pelo governo brasileiro, em 1975, em meio à crise do petróleo, o maior embargo dos países membros da OPEP (Organização dos Países Exportadores de Petróleo) e Golfo Pérsico de distribuição de petróleo para os Estados Unidos e países da Europa, que elevou o preço do produto a níveis estratosféricos. Mas isso tudo é história.

O IAA foi o executor do Proálcool (Programa Nacional do Álcool), criado pelo governo brasileiro, em 1975, em meio à crise do petróleo, o maior embargo dos países membros da OPEP (Organização dos Países Exportadores de Petróleo) e Golfo Pérsico de distribuição de petróleo para os Estados Unidos e países da Europa, que elevou o preço do produto a níveis estratosféricos. Mas isso tudo é história.

A razão desse preâmbulo é mostrar que a atividade comercial, propriamente dita, conduzida pelas usinas é recente. Depois da desregulamentação, ou seja, com a extinção do IAA, as usinas passaram, forçosamente, a prestar mais atenção na atividade comercial que, antes, tinha em grande parte a influência do IAA.

Com os esforços concentrados particularmente nas atividades agrícolas e industriais, a saída do IAA do cenário impôs às usinas especial atenção à atividade comercial. Em nada adianta ter um canavial bem cuidado e uma indústria eficiente se, na hora de vender o produto, a empresa desconhece os mecanismos disponíveis no mercado para a proteção contra variações de preço, conhecido como hedge.

Foi apenas em meados dos anos 1990 que as usinas decidiram, de maneira muito tímida, se enredar por esse novo caminho. Fixação do preço do açúcar para exportação, tal como conhecemos hoje, era feita majoritariamente por meio dos contratos comerciais que as usinas tinham com as tradings. Usina com conta aberta nas corretoras de commodities com o intuito de operar futuros para se proteger era coisa muito rara. O Brasil também estava aumentando sua participação no mercado internacional de açúcar, ocupando parte do espaço deixado por Cuba, então um grande produtor.

A demanda por proteção de preços começou a ser mais importante para as usinas no momento em que o Brasil se via com uma moeda menos instável do que nas décadas anteriores. A introdução do real em 1994 trouxe maior estabilidade à nossa moeda, depois de décadas de corrosão provocada por um processo inflacionário extremamente danoso. Antes do real, os exportadores de commodities tratavam seus produtos como uma reserva de valor, não precisando, portanto, na visão deles, de proteção de preços. A abordagem mudou significativamente quando a inflação foi debelada e uma moeda forte, criada.

Assim, curiosamente, as usinas se depararam com duas situações simultâneas inéditas: tomar conta da parte comercial e proteger o valor de seus produtos. É interessante notar que, naquela época, ninguém falava de gestão de risco. Esse era um assunto que não orbitava o dia a dia das empresas.

A demanda por proteção não foi apenas um processo interno. Lá fora também, as grandes tradings iam introduzindo o conceito de hedge de maneira bem lenta. Onde existe desconhecimento existe oportunidade, e, não raramente, as margens que as tradings obtinham negociando açúcar no Brasil naqueles tempos eram extremamente altas. A ponto de ser absolutamente comum que as tradings oferecessem viagens em primeira classe para toda a direção de uma usina para atender, por exemplo, eventos de açúcar espalhados pelo mundo. “Não existe almoço de graça”, como nos ensinou o grande professor da escola de Chicago, Milton Friedman. Ou, se quisermos usar a linguagem atual da internet, “se você não paga pelo produto, o produto é você”.

Com a disseminação do conhecimento e a comoditização da informação, as usinas começaram a cuidar, elas próprias, da sua gestão de risco. E, quanto mais empresas em toda a cadeia do setor sucroalcooleiro cuida da gestão, maior é o volume de contratos futuros negociados na bolsa.

Para se ter uma ideia de como o volume de negócios na bolsa cresceu nos últimos anos, em 1996, o Brasil exportou 5,4 milhões de toneladas de açúcar, e o volume de contratos negociados na bolsa de açúcar de NY, naquele ano, foi de 4,7 milhões de contratos (equivalentes a 240,3 milhões de toneladas). É claro que as bolsas negociam múltiplos do volume físico porque ali estão não apenas os volumes correspondentes aos hedges de todos aqueles envolvidos na cadeia do produto (usina, instituições financeiras, fornecedores de insumos, provedores de operação de balcão, tradings, refinarias, consumidores industrias, entre outros), mas também dos fundos de commodities e dos fundos especulativos.

Isso posto, o volume negociado em NY correspondia a 44,5 vezes o tamanho das exportações brasileiras. Hoje, as exportações brasileiras, nos últimos doze meses, alcançam 32,2 milhões de toneladas de açúcar, e o volume de contratos futuros negociados em NY, no mesmo período, foi de 33,1 milhões de contratos, que equivalem a 1,68 bilhão de toneladas, ou seja, 52,2 vezes o tamanho das exportações brasileiras.

Temos um longo caminho ainda a percorrer. Por exemplo, uma das maiores dificuldades que causa inquietação às usinas é o fato de que, se, por um lado, ter uma conta própria numa corretora com o objetivo de fazer seus hedges são fundamentais para a política de risco e para a liberdade na tomada de decisão, por outro, implica correr o risco de uma chamada de margem que pode drenar o caixa da empresa. Como sabemos, operar na bolsa significa deixar um depósito de garantia por cada contrato que se pretende negociar e zerar as flutuações diárias de preço por meio do ajuste diário.

O governo deveria estudar formas de possibilitar às usinas (na verdade, para todos os produtores agrícolas de commodities negociáveis em bolsa) garantir os melhores preços tendo acesso às bolsas e financiar eventuais chamadas de margens que lhe seriam ressarcidas assim que houvesse a entrega física do produto ao comprador final.

O que ocorre hoje é que as usinas, para poderem fixar seus açúcares de exportação sem correr o risco de chamadas de margem, precisam ter um contrato comercial com as tradings e linha de crédito, para poderem operar os futuros antecipadamente à entrega física do produto, que vai depender do score de crédito que possuem com as tradings. Usinas com dificuldades financeiras só conseguem fixar açúcar à medida que vão entregando o produto às tradings. Àquelas que possuem robustez financeira, por outro lado, são oferecidas condições de fixação que se estendem, não raramente, até 24 meses antes do embarque.

O BNDES poderia tentar estudar mecanismos com essa finalidade. Precisa ser provocado.